Cuando se trata de financiar inversiones o adquisiciones inmobiliarias, a veces hay que elegir entre los préstamos de capital duro y la financiación hipotecaria típica. Aunque cada una de ellas responde a necesidades y situaciones diversas, tiene ventajas e inconvenientes únicos.

Comprender la financiación hipotecaria tradicional

Financiación hipotecaria tradicional es probablemente el método con el que la mayoría de las personas están más familiarizadas. Este método consiste en pedir un préstamo a un banco para comprar un activo. Las condiciones del préstamo suelen incluir un pago inicial, intereses y un plan de amortización a plazo fijo, normalmente de varios años.

Una de las principales ventajas de la financiación hipotecaria tradicional es la relativamente tipos de interés más bajos en comparación con las opciones de préstamo alternativas. Los bancos y las instituciones financieras, respaldados por la normativa gubernamental, suelen ofrecer tipos de interés competitivos, lo que hace que la propiedad de la vivienda sea más asequible a largo plazo. Además, las hipotecas tradicionales brindan a los prestatarios la oportunidad de acumular capital en sus viviendas con el paso del tiempo, a medida que realizan pagos hipotecarios regulares.

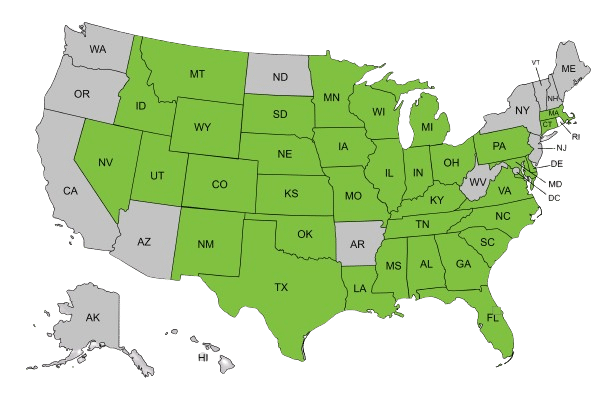

Sin embargo, la financiación hipotecaria tradicional conlleva bastantes dificultades, sobre todo para las personas con un crédito desigual o situaciones financieras no tradicionales. Los bancos suelen tener criterios de elegibilidad estrictos, que exigen que los solicitantes tengan una buena puntuación crediticia, un buen historial de crédito y un bajo ratio deuda-ingresos. Esto supone importantes obstáculos para los prestatarios que necesitan cumplir este criterio, dejándoles con opciones de financiación inadecuadas de Prestamistas hipotecarios en Florida.

Explorar los préstamos de capital riesgo

Por otro lado, los préstamos de capital duro, también conocidos como préstamos de dinero duro, ofrecen una solución alternativa a los prestatarios que no pueden optar a las hipotecas tradicionales. Los prestamistas de capital riesgo son particulares o empresas que conceden préstamos a corto plazo garantizados por bienes inmuebles. Estos préstamos se basan en los activos, lo que significa que el valor de la propiedad sirve como garantía en lugar de la solvencia o los ingresos del prestatario.

Una de las principales ventajas de los préstamos de capital riesgo es la accesibilidad. Los prestamistas de capital riesgo suelen ser más flexibles en sus criterios de préstamo, lo que hace posible que los prestatarios con puntuaciones de crédito menos que ideales o situaciones financieras poco convencionales obtengan financiación. Además, los préstamos de capital riesgo pueden tramitarse mucho más rápido que las hipotecas tradicionales, lo que permite a los prestatarios aprovechar oportunidades de inversión en las que el tiempo apremia.

Sin embargo, la comodidad de los préstamos de capital riesgo tiene un coste. Los prestamistas de capital riesgo suelen cobrar tipos de interés y comisiones más elevados que los prestamistas hipotecarios tradicionales. Estos tipos reflejan el mayor riesgo asociado a la concesión de préstamos a prestatarios que pueden tener una estabilidad financiera o una solvencia crediticia limitadas. Por ello, los préstamos de capital riesgo son más adecuados para necesidades de financiación a corto plazo o proyectos de inversión inmobiliaria en los que los beneficios potenciales justifican los mayores costes del préstamo.

Comparación de costes y plazos

A la hora de comparar los préstamos con garantía hipotecaria con la financiación hipotecaria tradicional, es esencial tener en cuenta los costes generales y las condiciones asociadas a cada opción. Aunque hipotecas convencionales pueden ofrecer tipos de interés más bajos y plazos de amortización más largos, exigen que los prestatarios cumplan rigurosos criterios de elegibilidad y pasen por un largo proceso de aprobación.

Por otra parte, los préstamos en divisas fuertes ofrecen un mayor acceso y flexibilidad, lo que los convierte en una opción atractiva para los prestatarios que no reúnen los requisitos para acceder a las hipotecas tradicionales. Sin embargo, los tipos de interés más elevados y las comisiones asociadas a los préstamos titulizados pueden repercutir significativamente en el coste global del endeudamiento, especialmente para las necesidades de financiación a más largo plazo.

En última instancia, la decisión entre un préstamo de capital fijo y una financiación hipotecaria tradicional depende de sus circunstancias personales y sus objetivos financieros. Si tiene un historial crediticio sólido e ingresos estables y puede permitirse esperar a que le aprueben el préstamo, la financiación hipotecaria tradicional puede ser una opción más rentable. Sin embargo, si necesita un acceso rápido al capital o no tiene un crédito perfecto, los préstamos con garantía hipotecaria pueden ser la solución que necesita para alcanzar sus objetivos inmobiliarios.

Conclusión

Tanto los préstamos sólidos como las hipotecas tradicionales ofrecen ventajas y desventajas distintas a los prestatarios que buscan comprar una propiedad o financiar su inversión inmobiliaria. Aunque las hipotecas tradicionales ofrecen tipos de interés más bajos y plazos de amortización más largos, también conllevan criterios de elegibilidad más estrictos y un proceso de aprobación más largo.

Por otro lado, los préstamos bancarios estables ofrecen mayor accesibilidad y flexibilidad. Esto los convierte en una opción atractiva para prestatarios con malos resultados crediticios o condiciones no financieras, lo que es habitual. Sin embargo, los tipos de interés más altos y las comisiones asociadas a los préstamos titulizados pueden repercutir significativamente en el coste total del préstamo prestado.

En última instancia, la mejor opción de financiación dependerá de sus circunstancias personales, sus objetivos financieros y su tolerancia al riesgo. Sopesando cuidadosamente los pros y los contras de cada opción y consultando con profesionales financieros, podrá tomar la decisión correcta que satisfaga sus necesidades y objetivos en el mercado inmobiliario.