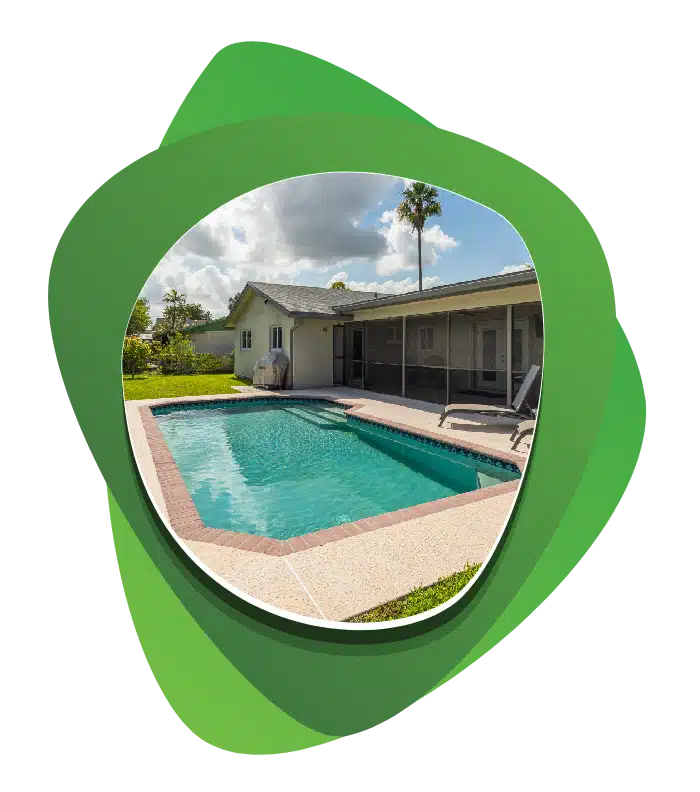

Unlock new financial possibilities with our complete guide to mortgage loan refinancing, including targeted advice to refinance in different Florida locales.

Whether you’re looking to lower your rate, change terms, consolidate debt, or access equity, we provide the insights you need to refinance a Florida mortgage and get savvy about how you pay for your house.

Understand how refinancing can help you meet various financial objectives, from lowering interest rates to accessing equity in your home.

Explore loan refinancing options like transitioning from a 30-year to a 10-year fixed-rate mortgage term or lowering your loan-to-value ratio for a quicker pay-off.

Gain quick insights into the Florida refinancing process and ensure a smooth transition to your new mortgage loan terms.

Gain insights to the refinancing process, ensuring a smooth transition to your new mortgage loan terms.

The most common loan choices for those looking to refinance a mortgage in Florida include:

Fixed-Rate Mortgage Loans

Adjustable-Rate Mortgage Loans (ARMs)

Each of these options has its specific eligibility criteria and advantages, and the best choice depends on the borrower’s current loan, financial situation, and long-term goals.

Wherever you’re situated, refinancing your home loan in Florida can be a strategic financial move, offering a multitude of benefits that may include more favorable rates and a lower monthly bill. So how do you do it? Here’s what to know about the process to refinance throughout the Sunshine State.

Are you aiming for lower payments, a shorter loan term, or access to equity? Each goal dictates a different refinancing path, which means you should first evaluate both your current mortgage challenges and what you want to get out of a new loan before seeking out your ideal fit.

To find the lowest mortgage refinance rates in Florida, consider working with a mortgage broker who can provide you with a clear overview of available lenders, terms, and interest rates that you qualify for. Be sure to account for the added costs involved in refinancing before deciding on a loan option, including closing costs and potential appraisal fees.

Just like when you got your first mortgage, a preapproval lets you lock in your refinance rate while you get all of your documents in order. It’s also the best way to lay out all the specifics regarding what you can borrow and what it will cost you on the back end to do so.

To move forward with refinancing, you’ll need to gather necessary documents like tax returns, bank statements, W-2s and pay stubs and provide them to a designated underwriter. The underwriter will evaluate your current finances to determine whether or not you are approved for a new Florida mortgage loan. This process may include a new appraisal of your property.

Closing on a mortgage refinance follows the same steps as closing on an original mortgage, meaning you’ll have lots of documents to sign and will owe closing costs and other possible fees. Once you’ve closed, your new mortgage will pay off your old one, and you’ll be all set under the updated terms.

For many, the prospect of a lower interest rate or a reduction in the loan term from 30 years to 10 years can be compelling when considering a refinanced home loan in Florida. This shift can mean substantial interest savings over the life of the loan and could make it easier to achieve your long-term financial goals. Alternatively, a cash-out refinance can provide the necessary funds for major expenses like home renovations, education, or debt consolidation through the refinance home loan process, albeit with new terms and possibly a different interest rate.

Refinancing within the same loan type (e.g., VA to new VA) can be a smart financial move, particularly if it helps lower your monthly mortgage payments, secure a more stable interest rate, and, in general, aligns with your financial trajectory and current market conditions. This approach maintains the inherent benefits of the original loan while adapting to your current financial needs and can make a huge difference in how much you spend on your home loan over time.

Rate-and-Term Refinance: Adjusts your mortgage loan by replacing the original loan with a new one, usually with lower interest rates or a more favorable repayment period.

Cash-Out Refinance: Enables you to tap into your home’s equity, taking immediate cash out of your principal in order to fund home projects or other costly endeavors like schooling or buying a new car.

Cash-In Refinance: Involves making a substantial payment to reduce your loan balance, leading to a lower loan-to-value ratio and a possible reduction in monthly payment amounts.

Consolidation Refinance: Combines several loans into a single new loan with a lower average interest rate, reducing the overall interest rate on your consolidated debt.

No-Closing-Cost Refinance: Offers refinancing without upfront closing costs either by rolling these expenses into the new loan or choosing a slightly higher rate, resulting in a higher monthly payment and a potentially higher interest rate.

Debt Consolidation Refinance: Similar to cash-out refinance, this option allows you to use home equity to pay off other debts, consolidating them into your mortgage loan rather than taking out another loan entirely.

Streamline Refinance: Simplifies the refinancing process by waiving certain requirements, like credit checks or appraisals, while reducing paperwork. Available for FHA, VA (IRRRL), and USDA loans, it allows eligible borrowers to refinance more efficiently, securing lower interest rates or more favorable loan terms while maintaining the benefits of their existing loan program.

You can expect to pay anywhere from 2% to 4% of your new loan amount in closing costs when refinancing a home in Florida. This is comparable to closing costs for an original mortgage, and can be offset by savings on interest or monthly payments.

That depends on a number of factors, such as interest rates, changes in home value, and changes in your financial situation. A mortgage broker can evaluate your current finances to determine whether now is the time to refinance or you’re better off waiting.

Refinancing can have a temporary impact on your credit score due to credit checks and the addition of a new loan to your credit history.

Yes, there are a few risks to refinancing a mortgage. This includes the potential for higher long-term costs and potentially steep fees associated with closing a new mortgage loan.

Yes, it is possible to refinance with a middle credit FICO score as low as 550; however, it can be challenging. Look into refinancing options for those with lower credit scores, like FHA streamline refinance, VA streamline refinance (IRRRL), and USDA streamline refinance. Or, talk to a mortgage broker about your available options.

We also have access to private lenders that will finance up to 70% of a property value without credit checks and without income or asset verifications. Rates for these situations start at 9.50% and are short term.

It typically takes 3 to 5 weeks to refinance a mortgage loan, though it can take more or less time depending on the complexity of your financial situation and loan type.

Mortgage loan refinancing offers a powerful tool for adapting your home loan to suit your evolving financial situation. By thoroughly understanding your options and the implications of refinancing, you can make choices that enhance your financial well-being and set you up for future success.

At The Doce Mortgage Group, we are committed to guiding you through every step of the refinancing process, ensuring you make a decision that aligns with your long-term financial goals. Contact us to learn more and start exploring today’s best Florida refinancing rates and terms.

Find out how much you can borrow, find the best program for your situation, get a rate quote.

Schedule a free consultation with a mortgage Pro to explore options and get clear next steps.

We’ll walk you through each step of the way and issue a pre-approval within 24 hours.